Письмо об отсрочке в банк о банковской гарантии от физического лица является официальным документом, который физическое лицо направляет в банк для получения временной отсрочки по предоставлению банковской гарантии. В данном письме необходимо указать причины обращения, сроки требуемой отсрочки и сумму, на которую требуется получить гарантию. Целью данного письма является обеспечение временной финансовой поддержки и создание благоприятных условий для дальнейшего сотрудничества между банком и физическим лицом.

Какие правила работали в 2020 году на предоставление отсрочки?

В 2020 году были введены некоторые новые правила, касающиеся предоставления отсрочки. Они были разработаны для облегчения финансовых трудностей, вызванных пандемией COVID-19. Рассмотрим основные положения, касающиеся предоставления отсрочки в 2020 году.

1. Право на отсрочку для физических лиц

В 2020 году физические лица имели право на получение отсрочки по займам и кредитам, если они испытывали финансовые трудности, связанные с пандемией COVID-19. Для этого необходимо было обратиться в банк с запросом о предоставлении отсрочки и предоставить все необходимые документы, подтверждающие финансовые трудности.

2. Список документов

- Заявление на предоставление отсрочки;

- Паспорт или иной документ, удостоверяющий личность;

- Документы, подтверждающие наличие финансовых трудностей (например, справка о потере работы, снижении дохода и т.д.);

- Документы, подтверждающие состояние заемщика до начала пандемии (например, выписки из банковских счетов, договоры аренды и т.д.).

3. Условия предоставления отсрочки

Правила предоставления отсрочки в 2020 году могли варьироваться в зависимости от банка и типа займа или кредита. Однако, обычно отсрочка предоставлялась на определенный срок, в течение которого заемщик был освобожден от обязанности погашать займ или кредит. При этом проценты на займ или кредит могли все равно начисляться.

4. Изменение графика погашения

В некоторых случаях банки также предлагали изменение графика погашения займа или кредита. Это могло включать увеличение срока погашения или перераспределение платежей на более длительный период времени.

5. Последствия отсрочки

Важно отметить, что отсрочка не является прострочкой или списанием долга. Заемщик все равно обязан будет вернуть все задолженности в будущем. При этом проценты, начисленные за время отсрочки, могут быть учтены при перерасчете остатка долга и новом графике погашения.

6. Обратитесь в банк

Если вы испытываете финансовые трудности и нуждаетесь в отсрочке, вам следует обратиться в свой банк. Консультируйтесь с банковскими специалистами и предоставляйте все необходимые документы, чтобы получить отсрочку, соответствующую вашей ситуации.

Что делать, если банк отказывает в отсрочке?

В случае отказа банка в предоставлении отсрочки, важно следовать определенным действиям, чтобы защитить свои интересы и найти решение:

1. Узнать причину отказа

Важно узнать причину, по которой банк отказал в предоставлении отсрочки. Может быть, причиной является недостаточная кредитная история заемщика или непосредственное нарушение условий договора. Поэтому важно внимательно изучить письменное уведомление о отказе и обратиться к представителю банка для получения более подробной информации.

2. Консультироваться со специалистом

Желательно обратиться за консультацией к юристу или специалисту в области банковского права. Он сможет оценить ситуацию, дать профессиональный совет и помочь в поиске возможных путей решения проблемы.

3. Подать жалобу

Если вы считаете, что отказ банка неправомерен, можно подать жалобу в банк. Для этого важно подготовить письменное обращение с указанием причин, по которым вы считаете отказ неправомерным. Также стоит приложить все необходимые документы и требовать рассмотрения жалобы в установленные сроки.

4. Проверить договор

В случае отказа в отсрочке, полезно внимательно изучить условия и требования договора, заключенного с банком. В некоторых случаях банк может отказать в отсрочке, если заявитель не соответствует определенным требованиям или не предоставил необходимые документы. Поэтому стоит проверить, возможно ли исправить ситуацию и предоставить недостающую информацию.

5. Искать альтернативные варианты

Если банк отказал в отсрочке, можно искать альтернативные варианты финансирования. Например, обратиться к другому банку или финансовому учреждению, которое может быть готово предоставить необходимое финансирование. Также можно рассмотреть возможность привлечения частного инвестора или партнера.

6. Защитить свои права

Если все попытки решить проблему непосредственно с банком оказались безуспешными, можно обратиться в суд или к арбитражу. При этом необходимо предоставить все доказательства и документы, подтверждающие неправомерные действия банка и вашу правоту.

В любом случае, важно внимательно изучить ситуацию, обратиться за консультацией к специалистам и действовать на основе законодательных норм и условий договора.

Можно ли «подшаманить» документы для финансовой отсрочки?

Финансовая отсрочка может быть привлекательной опцией для многих людей, особенно тех, кто столкнулся с временными финансовыми трудностями. Однако, стоит быть осторожным и не искать способы «подшаманить» документы, чтобы получить финансовую отсрочку.

Почему не стоит «подшаманить» документы?

1. Незаконность действий.

Подделка документов для получения финансовой отсрочки является незаконным действием. Выставление подложных документов может привести к серьезным юридическим последствиям, включая уголовную ответственность.

2. Риски для кредитной истории.

Подделка документов может привести к негативным последствиям для вашей кредитной истории. Если банк выявит подделку, это может привести к тому, что ваше имя будет занесено в реестр неплательщиков, что усложнит вам получение кредитов и других финансовых услуг в будущем.

Альтернативные варианты решения финансовых трудностей

- Пересмотр бюджетных расходов. Проанализируйте свои расходы и попробуйте сократить необязательные траты.

- Поиск дополнительного дохода. Рассмотрите возможность заработка на дополнительной работе или поиском сезонных заработков.

- Обращение в банк или другую финансовую организацию. Пожалуйста, обратитесь за консультацией к профессионалам, которые могут предложить вам легальные способы помощи в финансовом кризисе.

Вместо того, чтобы искать «подшаманенные» пути получения финансовой отсрочки, лучше обратиться за помощью к специалистам. Они помогут вам найти легальные и этические способы решения финансовых трудностей.

Альтернативы кредитной отсрочке

1. Личные сбережения

Одной из альтернатив кредитной отсрочке может быть использование личных сбережений. Если у вас есть достаточная сумма денег на счету, вы можете использовать их для финансирования нужных проектов или покупок, без необходимости обращаться в банк.

2. Кредитные кооперативы

Кредитные кооперативы — это организации, созданные для предоставления финансовой поддержки своим членам. Они работают на основе принципов взаимопомощи и сотрудничества. Вступив в кредитный кооператив, вы можете получить доступ к кредиту или другим финансовым услугам по более выгодным условиям, чем в банке.

3. Частные инвесторы

Еще одной альтернативой кредитной отсрочке может быть поиск частных инвесторов, которые могут быть заинтересованы в вашем проекте или бизнесе. Такие инвесторы могут предоставить вам не только финансовую поддержку, но и экспертизу и контакты, которые могут быть полезными для вашего проекта.

4. Краудфандинг

Краудфандинг — это метод финансирования проектов, при котором средства собираются от большого числа людей через онлайн-платформы. Вы можете создать проект на платформе краудфандинга, описать его цели и ожидаемые результаты, а затем привлечь финансовую поддержку от людей, заинтересованных в вашей идее или продукте.

5. Аренда и лизинг

Если вам нужно приобрести дорогостоящее оборудование или технику, вы можете воспользоваться услугами аренды или лизинга. В этом случае вы сможете использовать необходимое оборудование, не приобретая его сразу, а затем выплачивать арендную плату или лизинговые платежи в течение определенного периода времени.

Кредитная отсрочка не является единственным способом финансирования. На рынке существуют различные альтернативы, которые можно использовать в зависимости от конкретной ситуации и потребностей. Важно оценить все возможности и выбрать наиболее подходящий вариант для себя.

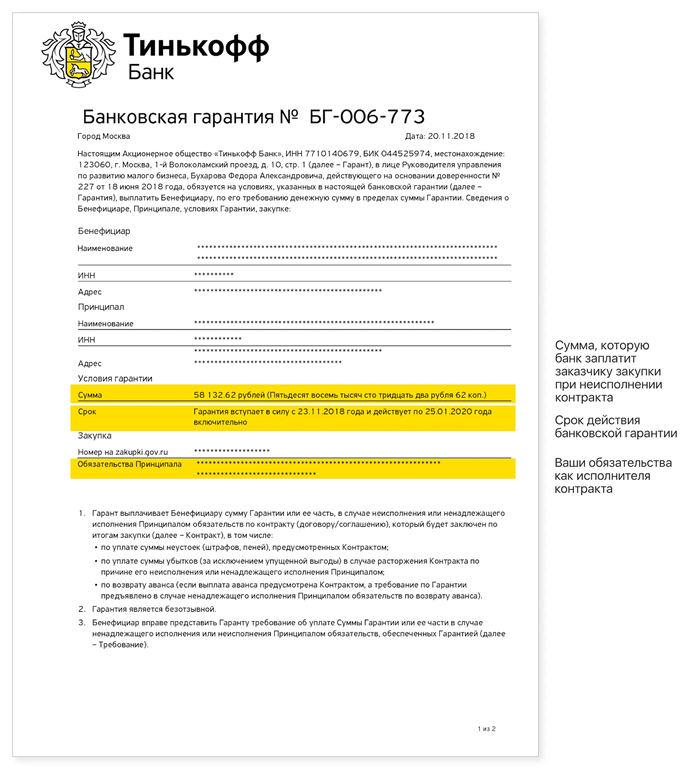

Какие документы необходимы для получения банковской гарантии?

Для получения банковской гарантии необходимо предоставить следующие документы:

- Заявление на выдачу банковской гарантии – в этом документе клиент описывает цель получения гарантии, сумму и сроки, а также указывает контрагента, в пользу которого будет выдана гарантия.

- Договор или контракт – это основной документ, в котором закрепляются условия сделки, для которой требуется банковская гарантия.

- Документы, подтверждающие финансовое состояние – обычно требуется предоставить справку о доходах или бухгалтерскую отчетность, чтобы банк мог оценить платежеспособность клиента и принять решение о выдаче гарантии.

Кроме основных документов, банк может запросить дополнительные:

- Свидетельство о регистрации – требуется для подтверждения легальности бизнеса клиента.

- Документы, подтверждающие право собственности – это может быть копия договора аренды, свидетельство о собственности или другие документы, которые подтверждают право клиента на использование имущества.

- Проект договора – в некоторых случаях банк может запросить проект договора, чтобы убедиться в его правильности и соответствии требованиям.

- Реквизиты контрагента – если банк требует указать контрагента, в пользу которого будет выдана гарантия, необходимо предоставить его реквизиты.

Важно иметь в виду, что конкретный перечень документов для получения банковской гарантии может различаться в зависимости от требований каждого банка и характера сделки.

Как получить кредитный отпуск в 2026 году: условия и требования

Если вам необходимо получить кредитный отпуск, необходимо ознакомиться с условиями и требованиями, которые предлагают различные банки. Ниже представлены основные факторы, которые могут повлиять на возможность получения кредитного отпуска:

1. Стаж на текущем месте работы

Большинство банков требуют от заемщика определенный стаж работы на текущем месте работы для возможности получения кредитного отпуска. Обычно это от 6 месяцев до 2 лет.

2. Наличие положительной кредитной истории

Банки также обращают внимание на кредитную историю заемщика. Если в прошлом были задержки с погашением кредитов или просрочки по выплатам, это может негативно сказаться на возможности получения кредитного отпуска.

3. Действующий кредит

Для получения кредитного отпуска необходимо иметь действующий кредит. У каждого банка могут быть свои требования по минимальной сумме или сроку действия кредита.

4. Уведомление банка

Перед тем, как приступить к кредитному отпуску, необходимо уведомить банк о своем намерении. Обычно этого требует договор кредита, и в случае несоблюдения данного требования, банк может отказать в предоставлении кредитного отпуска.

5. Ограничения и условия

Стоит быть внимательным к ограничениям и условиям, которые предлагает банк. Некоторые банки могут устанавливать минимальный период кредитного отпуска, а также ограничивать количество и сумму отпусков в год.

- Наличие стажа работы на текущем месте работы

- Положительная кредитная история

- Действующий кредит

- Уведомление банка

- Ограничения и условия

Кредитный отпуск – это гибкая услуга, которая позволяет заемщикам временно снизить финансовую нагрузку в определенных ситуациях. Однако необходимо учитывать, что получение кредитного отпуска зависит от множества факторов, и каждый банк может иметь свои условия и требования.

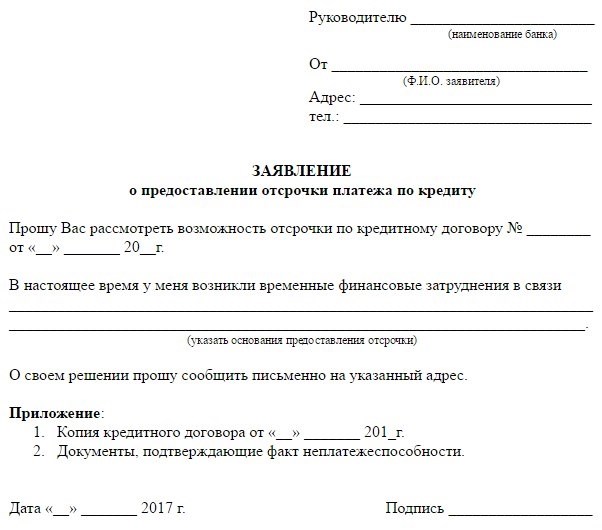

Как подать заявление на отсрочку платежа?

1. Письменное заявление

Один из самых распространенных способов подать заявление на отсрочку платежа – это написать письменное заявление и отправить его в соответствующий орган или организацию. В заявлении необходимо указать причину, по которой вы просите отсрочку платежа, а также дату, до которой вы просите освобождение от оплаты. Не забудьте приложить копии необходимых документов, подтверждающих ваше положение.

2. Подача через банковскую систему

Если вы хотите получить отсрочку платежа по кредиту или ипотеке, то часто можно подать заявление через банковскую систему. Обычно вам нужно войти в свой аккаунт в интернет-банкинге, найти раздел «Заявления» или «Запросы» и выбрать пункт «Отсрочка платежа». Вам может потребоваться заполнить некоторые дополнительные поля, указать причину отсрочки и сроки, на которые хотите получить отсрочку.

3. Личное посещение организации

В некоторых случаях, особенно если речь идет о местных управлениях или государственных учреждениях, лучше подать заявление лично. В этом случае вам придется записаться на прием и прийти в указанный день и время. При подаче заявления лично не забудьте взять с собой все необходимые документы и копии, чтобы предоставить их работникам организации.

4. Онлайн-заявка на официальном сайте

В некоторых случаях организации предоставляют возможность подать заявление на отсрочку платежа онлайн через официальный сайт. Вам нужно будет зайти на сайт организации, найти раздел «Заявления» или «Отсрочка платежа», заполнить все необходимые поля, указать причину отсрочки и отправить заявку. После этого вы получите подтверждение о получении заявки и ее рассмотрении.

5. Консультация с юристом

Если у вас возникли сложности с подачей заявления на отсрочку платежа или вам нужна помощь в составлении заявления, вы можете обратиться к профессиональному юристу. Юрист поможет вам правильно сформулировать заявление, учтет все юридические аспекты и поможет вам достичь желаемого результата.

Виды банковских гарантий

1. По способу выплаты:

- Возвратная гарантия – банк обязан вернуть сумму, указанную в гарантии, после ее истечения или исполнения условий;

- Безотзывная гарантия – банк не имеет права отозвать гарантию до истечения срока ее действия;

- Безусловная гарантия – выплата осуществляется независимо от возникновения споров или требования кредитора;

- Условная гарантия – выплата осуществляется только при наличии определенных условий, указанных в гарантии.

2. По сфере применения:

- Гарантия на участие в конкурсе (тендерная гарантия) – обеспечивает исполнение своих обязательств участником тендера;

- Гарантия на задаток – обеспечивает возврат задатка при невыполнении условий договора;

- Гарантия на выполнение работ (исполнении заказа) – обеспечивает исполнение договорных обязательств по выполнению работ или оказанию услуг;

- Гарантия на возврат аванса – обеспечивает возврат авансовых платежей;

- Гарантия на кредиторскую задолженность – обеспечивает возмещение убытков кредитору в случае невыполнения заемщиком своих обязательств.

3. По виду обслуживания:

- Гарантия в виде банковского счета (аккредитив) – банк обязуется производить платежи по указанию клиента в установленных сроках и суммах;

- Гарантия наличием средств на счету – на счету клиента блокируется определенная сумма денег в качестве обеспечения исполнения обязательств;

- Гарантия наименованием – гарантия выдается в пользу кредитора и обеспечивает исполнение обязательств заемщика в случае его невыполнения.

Знание различных видов банковских гарантий является важным при выборе и оформлении нужного вида гарантии, а также при заключении договоров и осуществлении коммерческих операций.