Расчетный счет в Фонд социального страхования (РСВ) является одним из важных элементов ведения бухгалтерии организации. В случае, если сотрудники получают необлагаемые суммы больничных, необходимо правильно заполнить данный расчетный счет. В статье рассмотрим пример заполнения РСВ при наличии необлагаемой суммы больничных и разберем основные шаги и документы, которые должны быть представлены в Фонд социального страхования.

Пример заполнения РСВ при наличии необлагаемых сумм больничных

Шаг 1: Заполнение основных полей

В первую очередь заполняются основные поля РСВ, такие как наименование организации, период, за который составляется ведомость, и номер РСВ. Эти данные должны быть четко и правильно указаны.

Шаг 2: Включение необлагаемых сумм больничных

Ниже приведен пример заполнения таблицы РСВ с учетом необлагаемых сумм больничных:

| № | Наименование операции | Сумма, руб. |

|---|---|---|

| 1 | Заработная плата | 100000 |

| 2 | Больничные | 20000 |

| 3 | Необлагаемые суммы больничных | 20000 |

| Итого: | 120000 |

В данном примере, в строке №3 указывается сумма необлагаемых больничных, которая отличается от обычной суммы больничных (строка №2). Выделение этой суммы позволяет правильно учесть необлагаемые выплаты при расчете итоговой суммы.

После заполнения РСВ необходимо провести проверку и убедиться в правильности всех указанных данных. Важно также обратить внимание на соответствие сумм в различных таблицах и подвести итоговые значения.

Правильное заполнение РСВ при наличии необлагаемых сумм больничных позволит точно отразить все затраты и доходы организации и избежать возможных ошибок. Это важный документ, который необходимо составлять с максимальной точностью и вниманием к деталям.

Что такое РСВ и зачем он нужен?

Зачем нужно заполнять РСВ?

Заполнение РСВ является обязательным для всех работодателей, так как это позволяет гарантировать социальную защиту работников. Правильное заполнение и своевременная отправка РСВ помогает сделать следующее:

- Расчет пенсии: РСВ необходим для определения размера пенсии, который зависит от заработка работника и его трудового стажа.

- Расчет пособий по временной нетрудоспособности: РСВ позволяет определить размер пособий по временной нетрудоспособности (больничных).

- Социальное страхование: РСВ используется для определения размера социальных выплат, таких как пособия по беременности и родам, пособия по бесплатному питанию детей, пособия по уходу за ребенком до 1,5 лет и др.

Как заполнять РСВ?

Заполнение РСВ может быть выполнено в электронной или бумажной форме в соответствии с утвержденным образцом. Для заполнения РСВ следует учитывать следующие особенности:

- Указание всех данных: В РСВ необходимо указать все сведения о работнике, его заработке, трудовом стаже, а также суммы удерживаемых налогов и отчислений. Важно проверять правильность указания данных перед отправкой документа.

- Отправка в срок: РСВ должен быть отправлен в установленные сроки. В случае задержки отправки или неправильного заполнения РСВ, работнику может быть причинен ущерб в виде неправильного расчета пенсии или не получения социальных выплат.

- Соблюдение законодательства: При заполнении РСВ необходимо соблюдать требования законодательства, указанные в нормативных актах и инструкциях к заполнению документа.

РСВ является важным документом для расчета пенсионных и социальных отчислений. Заполнение РСВ обязательно для всех организаций с штатом сотрудников и позволяет гарантировать социальную защиту работников. Правильное и своевременное заполнение РСВ помогает определить размер пенсии и других социальных выплат, обеспечивая достойный уровень жизни на пенсии.

Какие суммы больничных не облагаются?

В России существуют определенные суммы больничных, которые не облагаются налогами. Это значит, что работник не платит налоги на эти суммы и получает больше денег в конечном итоге. Ниже приведены основные категории необлагаемых сумм больничных:

1. Больничные по общей ставке

Работникам, находящимся на больничном листе, выплачивается больничное по общей ставке. Эта сумма не облагается налогами и включается в доход работника полностью.

2. Единовременная выплата

Если работник получает единовременную выплату в случае страхового случая (например, операция или рождение ребенка), эта сумма также не облагается налогами и идет в доход работника полностью.

3. Дополнительное пособие к больничному

Если работник имеет право на дополнительное пособие к больничному (например, в случае длительного лечения), эта сумма также не облагается налогами и включается в доход работника полностью.

4. Больничные выплаты по страховке

Если работник получает больничные выплаты по страховке (например, по дополнительному медицинскому страхованию), эти суммы также не облагаются налогами и идут в его доход без налогового учета.

5. Компенсации за пропущенное время

Если работник пропускает работу из-за болезни, но получает компенсацию за пропущенное время (например, за выделенные дни отпуска), эта сумма также не облагается налогами и включается в доход работника без учета налогов.

Важно отметить, что необлагаемые суммы больничных могут изменяться в зависимости от законодательства и ситуации каждого конкретного случая. Работнику рекомендуется обращаться к специалистам или изучать соответствующие нормативные акты для получения точной информации о необлагаемых суммах в своей ситуации.

Первый шаг: заполнение информации о работодателе

Для правильного заполнения РСВ необходимо внести информацию о вашем работодателе. В данном разделе вы должны указать основные данные о компании, в которой вы работаете.

1. Название компании

Первое, с чего нужно начать, — это указать название вашей компании. Название должно быть точным и соответствовать официально зарегистрированному наименованию организации. Не используйте сокращений или неполных названий, чтобы избежать ошибок.

2. ИНН работодателя

Вторым шагом необходимо указать ИНН вашего работодателя. ИНН (Идентификационный номер налогоплательщика) — это уникальный номер, присвоенный организации налоговыми органами. Убедитесь, что вы правильно указали ИНН, чтобы избежать проблем при заполнении РСВ.

3. КПП работодателя

КПП (Код причины постановки на учет) работодателя также является важным элементом информации. КПП — это код, который указывается в особых случаях для обеспечения более точной идентификации организации. Убедитесь, что вы правильно указали КПП работодателя, если он имеется.

4. Юридический адрес

Укажите юридический адрес вашего работодателя. Юридический адрес — это официально зарегистрированный адрес, по которому осуществляется деятельность организации. Убедитесь, что вы указали полный адрес с учетом наименования улицы, номера дома и прочих деталей.

5. Контактная информация

Внесите контактную информацию вашего работодателя, такую как номер телефона и адрес электронной почты. Эта информация может быть использована для связи с работодателем в случае необходимости.

Правильное заполнение информации о работодателе является важным шагом для корректного заполнения РСВ. Уделите достаточное внимание точности и полноте данных, чтобы избежать возможных ошибок или задержек в процессе.

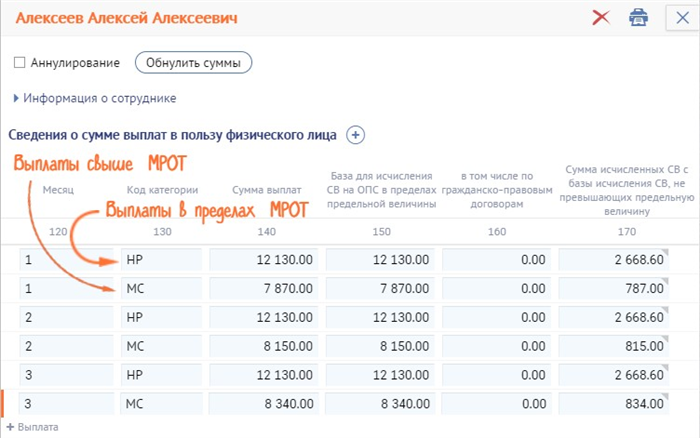

Второй шаг: указание данных о застрахованном лице

После того, как вы указали данные о работодателе в РСВ, вторым шагом необходимо указать данные о застрахованном лице. Ниже приведены основные данные, которые необходимо заполнить.

1. ФИО застрахованного лица

В этом поле необходимо указать полное ФИО застрахованного лица – фамилию, имя и отчество. Укажите все данные без сокращений и ошибок.

2. Дата рождения застрахованного лица

Укажите точную дату рождения застрахованного лица. Вводите дату в формате ДД.ММ.ГГГГ.

3. Пол застрахованного лица

Выберите пол застрахованного лица – мужской или женский.

4. Паспортные данные застрахованного лица

Необходимо указать серию и номер паспорта застрахованного лица, а также код подразделения, где паспорт был выдан. Введите эти данные без ошибок, используя только цифры.

5. Адрес регистрации застрахованного лица

Укажите адрес регистрации застрахованного лица – с указанием населенного пункта, улицы, дома и квартиры.

6. Коды и данные о страховых категориях

Укажите коды и данные о страховых категориях застрахованного лица в соответствии с действующим законодательством.

7. Сведения о членстве в профессиональных союзах

Если застрахованное лицо является членом профессиональных союзов, укажите соответствующую информацию.

8. Иные сведения

В этом разделе необходимо указать любые иные сведения о застрахованном лице, которые могут иметь значение в контексте заполнения РСВ.

После заполнения всех данных о застрахованном лице, переходите к следующему шагу заполнения РСВ.

Третий шаг: информация о периоде начисления и выплаты необлагаемых больничных

При заполнении расчетного счета в связи с наличием необлагаемых сумм больничных необходимо предоставить информацию о периоде начисления и выплаты этих денежных средств. В данном разделе предоставляются детали о временных рамках, в которые выплаты производились.

Пункты, которые следует учесть:

- Период начисления: указывается период, в течение которого работник получал больничные. Здесь следует указать начальную и конечную даты этого периода.

- Период выплаты: указывается период, в течение которого были произведены выплаты необлагаемых сумм больничных. Здесь также следует указать начальную и конечную даты соответствующего периода.

Важно отметить, что эти два периода могут перекрываться или быть разделены на несколько отдельных интервалов в случае перемежающихся периодов отсутствия и возвращения на работу сотрудника. В таких случаях следует указать все соответствующие периоды начисления и выплаты больничных.

Пример информации о периоде начисления и выплаты необлагаемых больничных:

| Период начисления | Период выплаты |

|---|---|

| 01.02.2021 — 20.02.2021 | 05.03.2021 — 15.03.2021 |

| 01.05.2021 — 15.05.2021 | 20.05.2021 — 29.05.2021 |

Обязательно укажите все периоды начисления и выплаты необлагаемых сумм больничных, чтобы избежать недоразумений и ошибок при заполнении расчетного счета. Это поможет обеспечить точность ведения бухгалтерии и правильное отражение фактов выплат в документах.

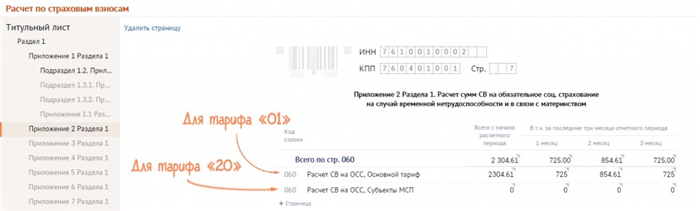

Четвертый шаг: заполнение информации о начисленных страховых взносах

На четвертом шаге заполнения расчетного счета в социальном веб-приложении необходимо внести информацию о начисленных страховых взносах. Это важный этап, поскольку он отражает обязательства работодателя перед фондами социального страхования.

Для правильного заполнения данной информации следует учитывать следующие моменты:

1. Налоговый период

Укажите налоговый период, за который осуществляется начисление страховых взносов. Обычно это месяц или квартал. Налоговый период также должен соответствовать дате начисления зарплаты.

2. Тип начисления

Выберите соответствующий тип начисления страховых взносов. В зависимости от ситуации это может быть начисление по основной зарплате, начисление с дополнительных выплат (премий, надбавок и т.д.), начисление с необлагаемых сумм (больничных, отпускных и т.д.).

3. Сумма начисления

Укажите сумму начисленных страховых взносов. Данная сумма должна быть рассчитана исходя из ставок, установленных соответствующими фондами социального страхования.

4. Фонды социального страхования

Необходимо указать соответствующие фонды социального страхования, в которые должны быть перечислены начисленные страховые взносы. Обычно это Фонд социального страхования РФ, Фонд обязательного медицинского страхования и Пенсионный фонд РФ.

5. Отчетный период

Укажите отчетный период, за который осуществляется начисление и перечисление страховых взносов. Обычно это совпадает с налоговым периодом.

6. Корректировка начислений

Если в ходе заполнения информации о начисленных страховых взносах вы обнаружили ошибки или необходимо внести корректировки, воспользуйтесь соответствующей функцией в веб-приложении. Укажите причину корректировки и соответствующие изменения в суммах начисления.

Обязательно проверьте правильность заполнения информации о начисленных страховых взносах перед сохранением и отправкой данных. Это поможет избежать возможных проблем в будущем и обеспечит точность финансовой отчетности.

Пятый шаг: указание суммы необлагаемых больничных

В случае, если работник имеет право на получение необлагаемых сумм больничных, следует указать их в РСВ. Это позволит правильно учеть данные суммы при расчете налогов и пенсионных отчислений.

Для указания суммы необлагаемых больничных в РСВ следует выполнить следующие действия:

1. Правильно заполнить поле «Сумма больничных»

В поле «Сумма больничных» следует указать только сумму, которая является подлежащей налогообложению. Это означает, что необлагаемые суммы больничных необходимо исключить из этого поля.

2. Отразить необлагаемые суммы в дополнительных полях

Чтобы правильно учесть необлагаемые суммы больничных, следует использовать дополнительные поля в РСВ. В них необходимо указать:

- Сумму необлагаемых больничных;

- Причину, по которой эти суммы не подлежат налогообложению.

3. Использовать правильные коды для необлагаемых сумм

Для указания необлагаемых сумм больничных, следует использовать соответствующие коды. Они позволяют правильно идентифицировать данные суммы и корректно учесть их при расчете налогов и пенсионных отчислений.

Примером таких кодов может быть Код 4 – «Сумма пособия по временной нетрудоспособности».

4. Указать дату начала и окончания периода

В РСВ необходимо указать дату начала и окончания периода, за который выплачивались необлагаемые суммы. Это позволяет правильно идентифицировать период и связать его с соответствующими данными.

| Дата начала периода | Дата окончания периода |

|---|---|

| 01.01.2022 | 31.01.2022 |

Таким образом, при заполнении РСВ следует указать сумму необлагаемых больничных в дополнительных полях, использовать правильные коды и указать дату начала и окончания периода. Это позволит правильно учеть данные суммы при расчете налогов и пенсионных отчислений.

Во время подписания РСВ необходимо внимательно проверить все реквизиты и данные, указанные в документе. Ответственность за достоверность и правильность заполнения лежит на работодателе или его представителе, который подписывает РСВ. При возникновении каких-либо ошибок или неточностей необходимо внести соответствующие исправления и дважды проверить все данные перед подписанием.

После того как РСВ было подписано, важно правильно подтвердить его отправку. Подтверждение отправки осуществляется через электронные каналы связи с использованием электронной цифровой подписи (ЭЦП). Таким образом, работодатель уведомляет налоговые органы и Пенсионный фонд о том, что документ был отправлен.

Передача РСВ через электронные каналы обеспечивает быстрое и безопасное передачу информации, а использование ЭЦП гарантирует юридическую значимость подтверждения отправки. Благодаря этому, работодатель получает подтверждение о доставке и приеме документа, а также директивы от налоговых органов в случае возникновения каких-либо вопросов или проблем.

В завершении можно сказать, что подписание и подтверждение РСВ являются важными моментами в процессе начисления и уплаты страховых взносов. Они требуют внимательности и точности при заполнении и проверке данных, а также гарантируют правильную и своевременную передачу информации и обратную связь с налоговыми органами и Пенсионным фондом Российской Федерации.